Luka w VAT w Polsce może wzrosnąć do 14,5% w 2020 r.

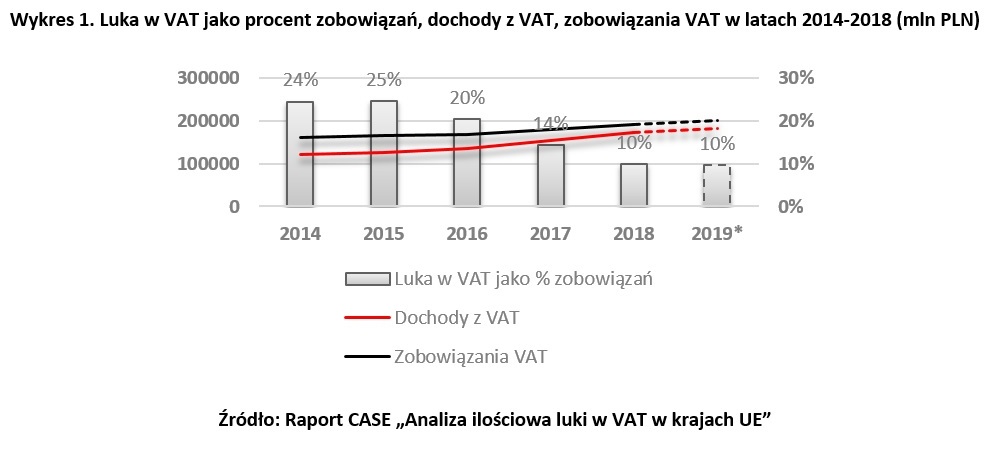

W wyniku recesji spowodowanej pandemią COVID-19, luka w VAT w Polsce w 2020 r. może wzrosnąć o około 4,9 pp. w stosunku do 2019 r., czyli do 14,5% wartości teoretycznych zobowiązań. Po okresie stopniowego spadku jej udziału, luka może więc wzrosnąć powyżej wartości szacowanej dla 2017 r. (wyniosła wówczas 14,3% – zobacz Wykres 1.) i może być wyższa niż luka unijna - 13,7% (164 mld EUR) – wynika z prognoz opublikowanych w najnowszym raporcie CASE pt. „Analiza ilościowa luki w VAT w krajach UE”, przygotowanym na zlecenie Komisji Europejskiej.

Pandemia COVID-19 nie tylko znacząco obniży wzrost gospodarczy państw UE (według szacunków Komisji Europejskiej, w Polsce w 2020 r. wzrost gospodarczy będzie ujemny i wyniesie - 4,6 %, a w UE -7,4%), ale również negatywnie wpłynie na ściągalność VAT i całkowite przychody podatkowe.

- Spadek aktywności gospodarczej i problemy z płynnością finansową, przyczyniają się do problemów wielu przedsiębiorstw w realizowaniu ich zobowiązań podatkowych i jednocześnie mogą nasilić bodźce do nieprzestrzegania przepisów podatkowych – mówi dr Grzegorz Poniatowski, dyrektor naukowy ds. polityki fiskalnej w CASE i kierownik zespołu przygotowującego raport.

Przedstawione w raporcie dane za 2020 r. są prognozami, a dane za rok 2019 oparte są o uproszczoną metodę szacunków. Ze względu na opóźnienia w dostępności danych, w raporcie możemy przedstawić pełne dane za rok 2018. Wynika z nich, że luka w VAT w Polsce spadła o 4,3 pp. i wyniosła 9,9%. Według naszych wyliczeń straty polskiego fiskusa z tytułu VAT wyniosły w 2018 r. blisko 19 miliardów złotych (4,45 mld euro). Obserwujemy jednak, że po znaczących spadach luki od 2015 r., tempo jej zamykania zaczyna istotnie spowalniać. W 2019 r. szacujemy, że luka w Polsce pozostanie na podobnym poziomie jak w 2018 r.

* dane za rok 2019 oparte są o uproszczoną metodę szacunków

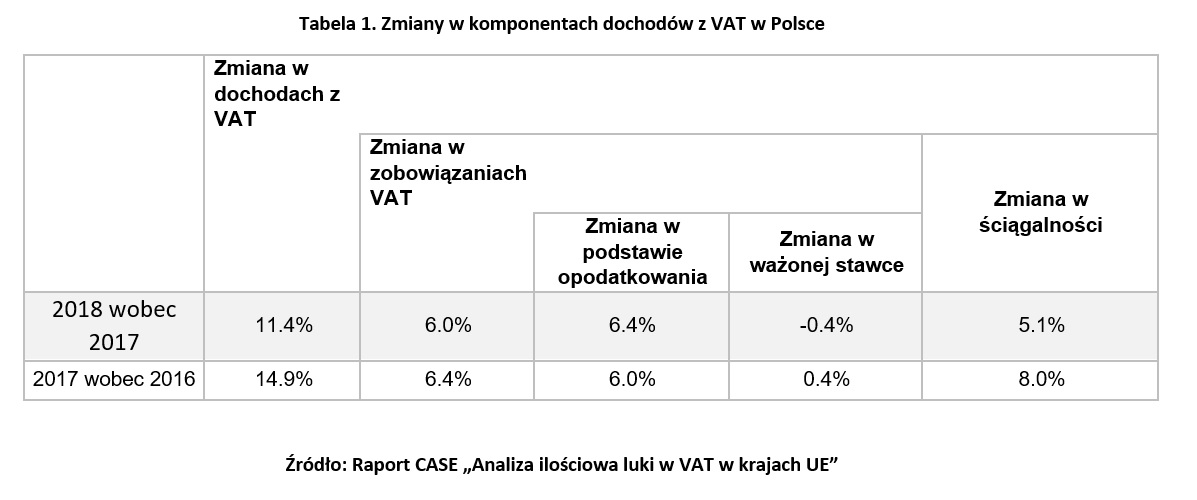

Z naszego raportu wynika także, że dochody państwa z VAT wzrosły o 11,4 % w 2018 r. w porównaniu do 2017. Większe wpływy do budżetu z tytułu tego podatku, to rezultat dwóch czynników: o 5,1 % wzrosła ściągalność VAT i o 6,4% wzrosła podstawa opodatkowania (składa się na nią m. in. konsumpcja i częściowo inwestycje). Na podstawie tych danych również widzimy, że dalsze wzrosty ściągalności VAT w Polsce są coraz bardziej ograniczone. [zobacz Tabela 1. WIĘCEJ informacji w raporcie na stronie 15].

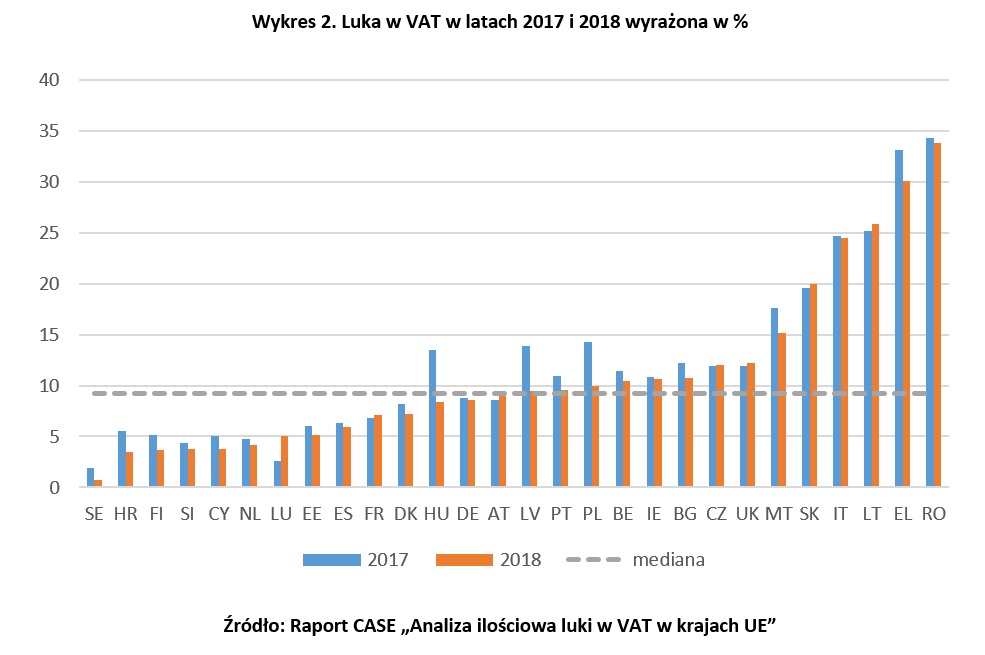

- Istotnym komponentem luki w VAT jest szara strefa, którą w warunkach światowych problemów gospodarczych bardzo trudno będzie zredukować. W krajach o najniższym odsetku luki w VAT, takich jak Szwecja czy Finlandia, udział szarej strefy w gospodarce jest zdecydowanie mniejszy niż np. w Polsce - mówi Grzegorz Poniatowski.

Jeśli chodzi o lukę w VAT w 2018 r. w państwach UE, to trend spadkowy widoczny jest niemal we wszystkich krajach. Do budżetów 28 państw UE nie trafiło łącznie 140 mld euro z tytułu VAT (luka zmniejszyła się o 0,9 mld euro w porównaniu do 2017 r.). W ujęciu procentowym oznacza to spadek luki z 11,5% w 2017 r. do 11% w 2018 r. Z szybkich szacunków wynika, że w 2019 r. unijna luka w VAT zmniejszy się do 9,6%.

Luka w VAT to różnica między zobowiązaniami z tytułu VAT, a tym co rzeczywiście wpływa do budżetu państwa. W skład luki wchodzi szereg zjawisk, w tym unikanie opodatkowania, uchylanie się od płacenia podatków oraz nadużycia, które w ostatnich latach w Unii Europejskiej przybrały formę tzw. karuzeli VAT-owskich, wykorzystujących ciąg powiązanych podmiotów, firmy słupy i opodatkowanie stawką zerową handlu wewnątrzwspólnotowego.

Do oszacowania luki w VAT wykorzystano dane z rachunków narodowych i szczegółowe dane pochodzące z krajów członkowskich. Metodologia badania została ulepszona i dopracowana przez lata i oferuje obecnie najlepszą kombinację szacunków luki VAT pod względem kosztów i dokładności. Tegoroczny raport zawiera także tzw. „szybkie szacunki” dot. luki w VAT w 2019 r. i prognozy na 2020 r.

Raport pt. „Analiza ilościowa luki w VAT w krajach UE” został przygotowany w ramach projektu pod tym samym tytułem, zleconego przez Wydział Podatków i Unii Celnej (DG TAXUD) Komisji Europejskiej. Nad raportem pracowali eksperci CASE: Grzegorz Poniatowski (lider projektu), Mikhail Bonch-Osmolovskiy i Adam Śmietanka.